فاطمه حقیقی – کارشناس ارشد سرمایهگذاری شرکت توسعه معادن و فلزات (ومعادن)

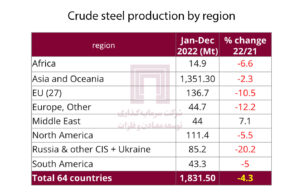

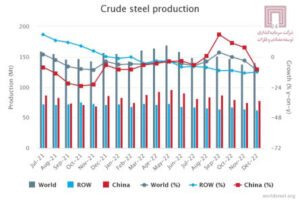

گرچه در نیمه اول سال 2022 به دلیل اعمال محدودیت های کرونایی در چین، کاهش ساخت و ساز و کاهش تقاضا و اختلال در زنجیره تامین، کاهش قیمت سنگ آهن رقم خورد اما با لغو محدودیت های کرونایی در فصل چهارم سال 2022 و بازگشایی مرزهای چین، نرخ سنگ آهن و به دنبال آن سایر محصولات زنجیره فولاد در مسیر صعودی قرار گرفت. البته در زمستانی که گذشت محدودیتهای عرضه سنگآهن، از جمله برزیل تحت تأثیر آب و هوا و محدودیت فصلی زمستانه در چین نیز به حمایت از قیمتها در سه ماهه اول 2023 کمک کرد.

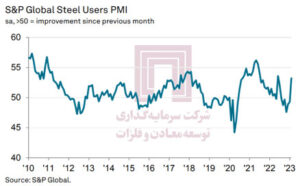

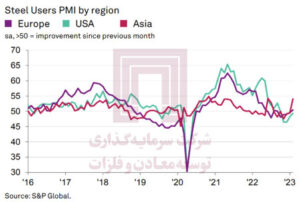

شاخص مدیران خرید کاربران جهانی فولاد (PMI) از 49.3 در فوریه به 53.2 در ژانویه افزایش یافت که نشان دهنده بهبود شرایط عملیاتی و بازگشت تولید کنندگان فولاد است. افزایش 3.9 واحدی عمدتا تحت تأثیر بازگشت سریع در آسیا (54.1) و بهبود شرایط در اروپا (50.5) است، در حالی که ایالات متحده با رکود ضعیف (49.3) همراه بوده است.

تولید در بخش جهانی فولاد برای اولین بار در هفت ماه گذشته در ماه فوریه و با سریعترین نرخ از ژوئن گذشته افزایش یافت. تولید کنندگان آسیایی دومین رشد قوی در تولید را از دسامبر 2010 به ثبت رساندند، در حالی که همتایان اروپایی آنها اولین افزایش در 12 ماه گذشته را ثبت کردند. تولید فولاد آمریکا برای پنجمین ماه متوالی و با نرخ ضعیف تری نسبت به اکتبر کاهش یافت.

سفارشات جدید در کاربران جهانی فولاد برای اولین بار در هفت ماه گذشته و با سریع ترین نرخ از ژوئن 2021 افزایش یافت. اشتغال نیز در بخش جهانی مصرفکننده فولاد در ماه فوریه با قویترین نرخ در پنج سال گذشته افزایش یافت. آسیا بیشترین افزایش اشتغال را در شش سال گذشته داشته، در حالی که شرکتهای اروپایی با سرعت کمی بیشتر از شرکتهای آمریکایی به جذب نیرو ادامه دادند.

تورم قیمت نهاده در مصرف کنندگان فولاد از بالاترین رقم هفت ماهه ژانویه کاهش یافت و کمتر از روند بلندمدت بود. در مقابل، تورم قیمت تولید به سریعترین نرخ از ژوئن گذشته رسید و بالاتر از میانگین بلندمدت خود باقی ماند. برای هر دو معیار، ایالات متحده سریع ترین افزایش و آسیا کمترین افزایش را ثبت کردند.

عوامل عمده موثر بر بازار سنگ آهن و فولاد جهان در سال 2023

عوامل محرک رشد

- حمایت مالی احتمالی چین از بخش املاک بدهکار: طبق گزارشها، دولت چین در حال برنامهریزی برای راهاندازی یک صندوق املاک و مستغلات به ارزش 300 میلیارد یوان یا حدود 44.5 میلیارد دلار برای حل بحران بدهی است که توسعهدهندگان املاک داخلی چین را تحت تأثیر قرار میدهد.

- بهبود هر چند اندک سودآوری کارخانههای فولاد چین

- محدودیتهای عرضه و به تبع آن کاهش موجودی فولاد

- کاهش صادرات سنگ آهن برزیل به میزان2 درصد یا 12.2 میلیون تن نسبت به سال قبل در هفتماهه اول سال 2022 به دلیل آبوهوای مرطوب و محدودیتهای ادامه دار در معادن شمالی Vale

عوامل تضعیف رشد:

- نگرانیهای بازار در مورد کندی اقتصاد جهانی

- ادامه محدودیت های تولید فولاد چین

- رکود بخش املاک و کاهش تقاضای فولاد چین

- روند رشد منفی برای سرمایهگذاری در املاک و زمین در حال ساخت چین که در ژوئن به ترتیب 5.4 و 2.8 درصد نسبت به سال قبل کاهش یافت

پیشبینیها از بازار سنگ آهن و فولاد در 2023

اس اند پی با توجه به مزایای گستردهتر بازگشایی چین، متوسط قیمت سنگآهن را برای سه فصل آتی سال جاری 117.53 دلار در هر تن پیشبینی کرده است و انتظار می رود در سال 2023 کل واردات سنگآهن به اروپا و ژاپن به میزان 1.2 درصد افزایش یابد.

شرکت مورگان استنلی و موسسه رتبهبندی فیچ، هر دو پیشبینی کردهاند که قیمت سنگ آهن در سال 2023 به 100 دلار در تن خواهد رسید. انتظار میرود که کندی اقتصاد جهانی، تقاضای سنگ آهن چین را در نیمه دوم سال کاهش دهد. همچنین در سال 2023 قیمت سنگ آهن به دنبال کاهش تولید چین و چرخش این کشور به سمت قراضه تا حدودی کاهش خواهد یافت. در اوایل ماه مارس، وزارت صنعت و فناوری اطلاعات چین اعلام کرد که این کشور مصرف قراضه فولاد خود را در سال جاری به 265 میلیون تن افزایش میدهد که نسبت به سال گذشته افزایش 25 درصدی را نشان میدهد.

گرچه پتانسیل صعودی برای قیمت سنگ آهن با بازگشایی چین و کاهش محدودیتهای مربوط به Covid-19 وجود دارد اما انتظار نمیرود که قدرت تولید یا تقاضای فولاد چین بیش از نیمه دوم سال 2022 ادامه یابد.

از نظر تجارت سنگ آهن در سال 2022، صادرات اوکراین به دلیل درگیری با روسیه 45.9 درصد کاهش یافت و به 24 میلیون تن رسید. محمولههای هند نیز – عمدتاً به چین – به دلیل کاهش تقاضا و افزایش تعرفههای صادراتی حدود 63 درصد کاهش یافت. تغییر ساختاری در صادرات این کشورها کسری تجارت دریایی جهانی را در سال 2022 علیرغم کاهش تقاضا عمیقتر کرد. مطابق پیشبینی موسسات مختلف انتظار میرود صادرات اوکراین در سال 2023 به 10.4 میلیون تن کاهش یابد و با فرض حلوفصل مناقشه با روسیه، با بهبودی جزئی، به 29.4 میلیون تن در سال 2027 برسد.

همچنین انتظار میرود رشد مداوم در استفاده از فولاد، از تقاضای قوی برای سنگ آهن با عیار بالا، مانند سنگ معدن استخراج شده در استرالیا، که به انرژی کمتری در واحد فولاد نیاز داشته و کربن کمتری تولید میکند، حمایت کند.

Commodity Insights پیشبینی کرده است که در چین، بزرگترین تولیدکننده و مصرفکننده فولاد جهان، تقاضا برای سنگ آهن با عیار بالا در دریا همچنان بالا بماند، اما به دلیل استفاده بیشتر از فولاد بازیافتی، در نیمه دوم دهه آینده اندکی کاهش یابد.

پیشبینی میشود ژاپن، کره جنوبی و تایوان بازارهای کلیدی سنگ آهن دریایی باقی بمانند، اما انتظار میرود تولید کمتر فولاد در این اقتصادهای پیشرفته منجر به کاهش تقاضا برای سنگ آهن شود.

تولید فولاد در هند تا سال 2030 افزایش خواهد یافت. با این حال، هند احتمالاً بخش عمدهای از مصرفش را از منابع سنگ آهن داخلی برای حمایت از صنعت خود، تامین میکند؛ هرچند که منابع هند عیار پایینتری دارند و کارخانههای فولاد ممکن است برای بهبود کارایی عملیاتی خود به واردات سنگ آهن با عیار بالاتر توجه بیشتری کنند.

طبق گزارش بلومبرگ، چین، تولیدکننده پیشرو فولاد در جهان، ظاهراً به دنبال کاهش تولید فولاد در سال 2023 برای سومین سال متوالی است.

جمعبندی

قیمت سنگ آهن و به دنبال آن سایر محصولات زنجیره فولاد با بازگشایی مرزهای چین و کاهش محدودیتهای کرونایی از سه ماهه پایانی 2022 روند صعودی را آغاز نمود. گرچه در حال حاضر (می 2023) شاخص سنگ آهن 62% در محدوده 106 دلار در هر تن است اما عمده موسسات بزرگ دنیا قیمت سنگ آهن را برای سال 2023 در محدوده 100 دلار در هر تن پیشبینی کردهاند.

نگرانیهای بازار در مورد کندی اقتصاد جهانی و رکود بخش املاک چین و کاهش تقاضای فولاد، جایگزینی قراضه به جای سنگ آهن و از همه مهمتر کاهش جمعیت چین در بلندمدت از جمله دلایل پیشبینی کاهش قیمت سنگ آهن تا پایان دهه جاری است. با این حال پیشبینی میشود در سال جاری کاهش تقاضا از سوی چین با افزایش واردات اروپا و ژاپن جبران گردد.

دفتر مرکزی:

دفتر مرکزی: کد پستی:

کد پستی: تماس با دفتر رسانه:

تماس با دفتر رسانه: